今年对广泛的指数如标普500和纳斯达克综合指数来说是一个不错的年份,两者年初至今均上涨超过18%。投资者对经济持续增长和高收益的热情,尤其是来自大型科技公司的高收益,推动了这波涨势。

然而,黄金在年初至今悄然上涨了近20%,表现超过了标普500。黄金价格接近2500美元/盎司,比去年秋季的水平上涨了超过600美元/盎司。

以下是如何应对当前黄金市场的情况、推动黄金价格上涨的一些因素,以及是否值得投资黄金。

不确定性中的避风港

影响黄金价格的因素众多,例如基本的供需关系。如果一个主要买家增加黄金储备,而黄金开采量减少,那么由于供需失衡,价格可能会上涨。如果新发现的矿山生产量激增,或主要生产商扩大产量,价格可能会下降。由于黄金市场是全球市场,价格也会根据黄金的购买地点和数量而有所不同——这是商品市场中常见的套利现象。

货币政策也会影响黄金价格。较低的利率可以促进消费并削弱美元,从而推高以美元计价的黄金价格。

一般来说,推动黄金价格上涨的最大因素是其作为价值储藏手段的用途。黄金与像美元这样的法定货币形成鲜明对比——美元没有内在价值,而是由美国经济的实力支撑。对不稳定的担忧会导致对黄金的兴趣增加。

股票市场喜欢确定性,而黄金市场受益于不稳定性。基本上,当经济受到压力和地缘政治紧张局势加剧时,黄金可以成为避风港。

股票和黄金的史诗级涨势

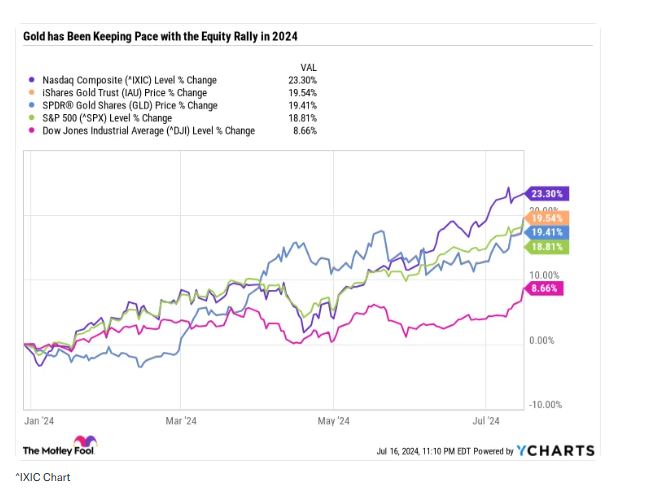

下图展示了两个大型黄金交易所交易基金(ETFs)——SPDR黄金基金(NYSEMKT: GLD)和iShares黄金信托基金(NYSEMKT: IAU)与纳斯达克综合指数、标普500指数和道琼斯工业平均指数今年以来的表现对比。

(图片来源: The Motley Fool)

ETFs是实物黄金或金币的替代品——这些实物黄金可能会有高于现货价格的加价,存在安全风险,还可能有高额的存储费用。SPDR黄金基金和iShares黄金信托基金拥有黄金资产,并使用托管机构代为保管黄金。SPDR黄金基金收取0.4%的费用比率,即每投资1000美元收取4美元,而iShares黄金信托基金的费用比率为0.25%。这两个ETFs可能是投资黄金的更简单、更低成本和更具流动性的方法。

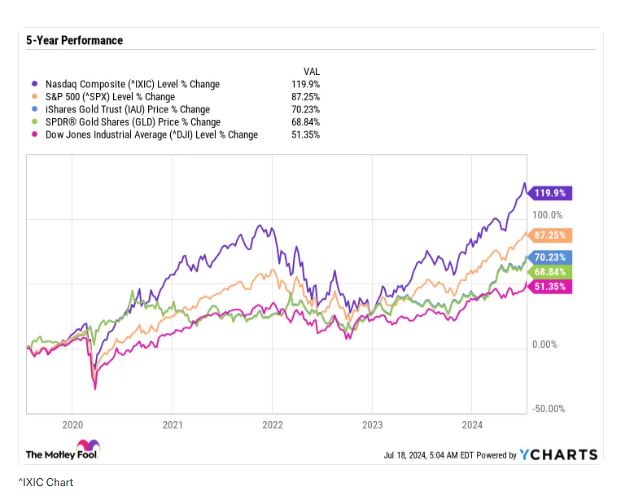

历史上,黄金与美国主要股指的大幅上涨保持同步的情况相对少见。然而,在过去五年里,黄金取得了巨大的涨幅——虽然不及纳斯达克综合指数或标普500,但优于道琼斯指数,并且远胜于无风险利率或债券。

(图片来源: The Motley Fool)

黄金与美国股市

长期持有黄金的挑战在于它没有股票那样的增长催化剂。成长股的价值可以根据其潜在的未来收益增加。

像可口可乐这样的蓝筹股不断增长其收益,进而增加对投资者的分红。被动收入的组成部分,加上企业价值的潜在增长,是购买和持有这种股票的明确理由。

黄金没有管理团队或财务报表。其供需情况在不断变化。黄金有一定的实用性,但不像石油或电力那样被重视。

但黄金作为全球公认的价值储藏手段已有数千年。它的记录远超任何单一公司或经济体。

黄金可以被视为保护财富的一种方式,尤其对于没有稳定法定货币的国家来说。

将黄金纳入您的投资组合

黄金在2024年超越主要指数的最简单方式是美国股票回落。这可能由于各种原因发生,比如估值担忧或某些大公司未达收益预期。如果不确定性因经济指标如利率、信用卡债务、房价或地质因素增加,黄金也可能继续上涨。

虽然市场情况有所不同,但黄金在多样化投资组合中的比例可能不应超过5%到10%。不过,从长远来看,股票提供了更好的投资潜力。

如果您担心股市抛售,较好的方法是确保您的投资组合与您的风险承受能力相匹配,而不是盲目抛售股票转向黄金。如果投资组合中包含过多昂贵的成长股,而这些投资不符合您的投资时间跨度或风险承受能力,那么这可能不是最佳决定。将新资本投入市场中的价值导向部门是一种保持投资同时平衡投资组合的优秀方式。

总之,有很多更安全的资产类别。黄金是其中之一,由于对低利率、经济和政治不确定性等因素的预测而大幅上涨。然而,仅仅因为短期内可能发生的事件就彻底改变投资组合的组成,这是一种很容易导致巨大损失的做法。

最好的方法是确定您投资组合中黄金的预期分配,以及如何将这一分配分配到实物黄金、黄金ETFs或黄金矿业股票之间。这样股票场内配资,您可以对投资组合进行有效的检查和平衡,确保您设置好目标,而不是在投机边缘徘徊。